Christoph Gerlinger | CEO

Liebe Aktionäre,

Liebe Freunde der German Startups Group,

wir legen Ihnen heute unseren Zwischenabschluss für das erste Halbjahr 2020 vor.

Die German Startups Group war bis dato eine Beteiligungsgesellschaft mit Sitz in Berlin, die sich direkt oder indirekt über Mehrheits- oder Minderheitsbeteiligungen insbesondere an Startups beteiligt, also Venture Capital zur Verfügung stellt. Der Fokus der German Startups Group lag auf Unternehmen, deren Produkte oder Geschäftsmodelle eine disruptive, also sprunghafte, Innovation beinhalten, eine hohe Skalierbarkeit erwarten lassen und bei denen die German Startups Group an die unternehmerischen Fähigkeiten der Gründer glaubt.

Im Zuge der auf der Hauptversammlung vom 7. August 2020 beschlossenen Fusion mit der SGT Capital Pte. Ltd., einem globalen Alternative Investment- und Private Equity-Asset Manager mit Hauptsitz in Singapur, firmieren wir in SGT German Private Equity GmbH & Co. KGaA um und verlegen unseren Sitz nach Frankfurt am Main. Unser Börsenkürzel haben wir bereits von GSJ in SGF für SGT Private Equity Frankfurt gewechselt

Durch die Fusion entsteht ein in Deutschland beheimateter, börsennotierter Private Equity-Asset Manager.

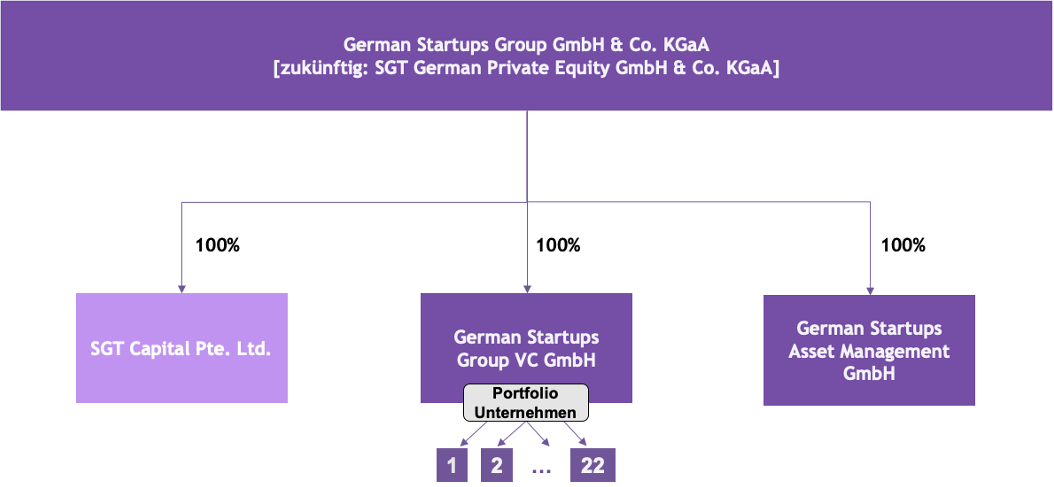

Die German Startups Group hat zur Vorbereitung auf die Transaktion noch im ersten Halbjahr 2020 ihre sämtlichen Minderheitsbeteiligungen in ihre hundertprozentige Tochtergesellschaft German Startups Group VC GmbH (vormals German Startups Market GmbH) ausgegliedert.

Somit ergibt sich die folgende gesellschaftsrechtliche Struktur:

Das Halbjahresergebnis 2020 beläuft sich auf -167 TEUR (1H2019: 445 TEUR, nach Minderheitsanteilen 184 TEUR). Bei einer Durchschnittsanzahl von 10.854.000 Aktien im Berichtszeitraum entspricht das einem Ergebnis je Aktie von -0,02 EUR nach Steuern (1H2019: 0,02 EUR). Das Eigenkapital beträgt 29,8 Mio. EUR oder 2,75 EUR pro Aktie.

Das Eigenkapital umfasst einen Anspruch der German Startups Group Management GmbH am Bilanzergebnis. Der Komplementärin steht an einem positiven handelsrechtlichen Ergebnis der German Startups Group GmbH & Co. KGaA, nach Verrechnung mit handelsrechtlichen Verlustvorträgen, ein „Gewinnvorab“ in Höhe von 25 Prozent zu. Zum 30. Juni 2020 beträgt der handelsrechtliche Bilanzgewinn der GSG 3.484 TEUR. Der sich hieraus ergebene Gewinnvorab beträgt somit 871 TEUR. Die Komplementärin hat mit einer Stundungsvereinbarung vom 8. Juni 2020 die Auszahlung ihres Gewinnvorabs gestundet, solange die restlichen VC Beteiligungen, die am 8. Juni 20 von der GSG auf die GSGVC übertragen wurden, noch nicht fremdveräußert sind, bzw. solange damit noch nicht Erlöse erzielt wurden, die die gesamten Anschaffungskosten der Beteiligungen übersteigen.

Bei einer der acht für die Gesellschaft wesentlichen Minderheitsbeteiligungen konnten wir einen Wertzuwachs verbuchen.

Insgesamt gab es im ersten Halbjahr 2020 ein Follow-On Investment bei dem folgenden für die Gesellschaft wesentlichen Portfoliounternehmen –

• AuctionTech

sowie die folgenden Exits bzw. (Teil-)Veräußerungen –

• Alphapet

Zum 30. Juni 2020 hält die Gesellschaft acht für sie wesentliche Beteiligungen. Diese acht für die Gesellschaft wesentlichen Beteiligungen machen zusammen 88% des Werts aller 22 aktiven Minderheitsbeteiligungen aus. Allein auf die 5 Fokusbeteiligungen entfallen 73% des Werts aller 22 aktiven Minderheitsbeteiligungen.

Wir bewerten die von uns gehaltenen Unternehmensanteile überwiegend auf Basis der von fremden Dritten zuletzt für gleiche oder ähnliche Anteile bezahlten Preise. Dies ist bei fünf der acht für die Gesellschaft wesentlichen Beteiligungen der Fall. Bezogen auf den Wert des Gesamtportfolios sind 74% des Fair Value fremdobjektiviert. 26% des Fair Value des Gesamtportfolios verkörpern eine Höherbewertung gegenüber dem letzten fremdobjektivierten Anteilspreis aufgrund einer Anpassung des fremdobjektivierten Anteilspreises oder der Anwendung alternativer Bewertungsmethoden.

Die German Startups Group führt durch die Fusion mit SGT Capital Pte. Ltd., einem globalen Alternative Investment- und Private Equity-Asset Manager mit Hauptsitz in Singapur, eine Transformation vom Asset Owner zu einem Asset Manager durch und verändert damit ihr bisheriges Geschäftsmodell, der Erzielung des Wertzuwachses von Beteiligungen in der eigenen Bilanz in Richtung nachhaltiger, planbarer Management Fees aus Anlagen außerhalb ihrer eigenen Bilanz. Die Loslösung von der eigenen Bilanz eröffnet der German Startups Group neue Wachstumsperspektiven, weil sie aufgrund des – in ihren Augen im bisherigen Aktienkurs verkörperten – deutlichen Discounts auf den NAV pro Aktie zur Vermeidung einer Verwässerung ihrer Aktionäre auf dem bisherigen Kursniveau von Kapitalerhöhungen abgesehen hat.

Durch die Fusion transformieren wir uns von einem notierten Venture Capital Investor in einen notierten Private Equity Asset Manager, also einen Dienstleister, der Investments für potenziell mehrere von ihr aufgelegte Private Equity Fonds vornimmt, anstelle selbst zu investieren. Zudem nimmt der Asset Manager Investments in Private Equity vor, also etablierte größere Unternehmen, statt wie die bisherige GSG in Venture Capital, also frühphasige kleinere Unternehmen. Außerdem werden meist 100% der Targets erworben, nicht nur Minderheitsbeteiligungen. Die erworbenen Beteiligungen gehören einem separaten Private Equity Fonds für Institutionelle Anleger wie Pensionsfonds, Lebensversicherungen und vielen mehr, den die künftige, 100%ige Tochtergesellschaft SGT Capital Pte. Ltd. managt. Für solche notierte Private Equity Asset Manager gibt es im Ausland namhafte, sehr erfolgreiche Vorbilder, bspw. EQT (Schweden), die vor einem Jahr mit großem Erfolg an die Börse gegangen ist, PartnersGroup (Schweiz), KKR oder Blackstone (beide USA). Ziel des neuen Geschäftsmodells und unserer Transformation ist es, nachhaltige, planbare Profitabilität zu erzeugen statt schwankender Gewinne/Verluste aus der Wertentwicklung von Beteiligungen.

Zur Umsetzung der Transaktion erwirbt die GSG die SGT Capital Pte. Ltd., gegen die Ausgabe von 50,0 Mio. neuen GSG-Aktien und gegen die Ausgabe einer Zwangswandelanleihe, die in Abhängigkeit von dem bis 31. Dezember 2022 eingeworbenen Fondsvolumen in weitere 1,0 Mio. bis 103,0 Mio. neue GSG-Aktien wandelt. Die auszugebenden neuen Aktien werden somit in vollem Umfang von der SGT Capital LLC gezeichnet und nicht im Markt platziert. Im Basisszenario eines Fondsvolumens von 1 Mrd. USD erhalten die Einbringenden somit insgesamt 51,0 Mio. GSG-Aktien, bei 2 Mrd. USD insgesamt 92,8 Mio. GSG-Aktien, und maximal 153,0 Mio. GSG-Aktien im besten Szenario eines Fondsvolumens von 3,5 Mrd. USD. Der nicht in Aktien gewandelte Nominalbetrag der Zwangswandelanleihe verfällt spätestens am 30. Juni 2023 ohne Zahlung. Im Falle der Verfehlung oder Verspätung der Fundraising-Ziele hat sich die einbringende SGT Capital LLC zur Rückgabe einer entsprechenden Anzahl neuer GSG-Aktien verpflichtet. Mit der gewählten Mechanik profitieren sowohl die Einbringenden der Sacheinlage als auch die Altaktionäre der GSG von einem etwaigen Übertreffen des Mindestzielvolumens von 1 Mrd. USD. Für den Großteil der neuen GSG-Aktien wurden langfristige Lock-ups vereinbart. So dürfen bis 30. Juni 2022 höchstens 4,5 Mio. der neuen GSG-Aktien und bis 30. Juni 2025 höchstens 20 Mio. der neuen GSG-Aktien veräußert werden.

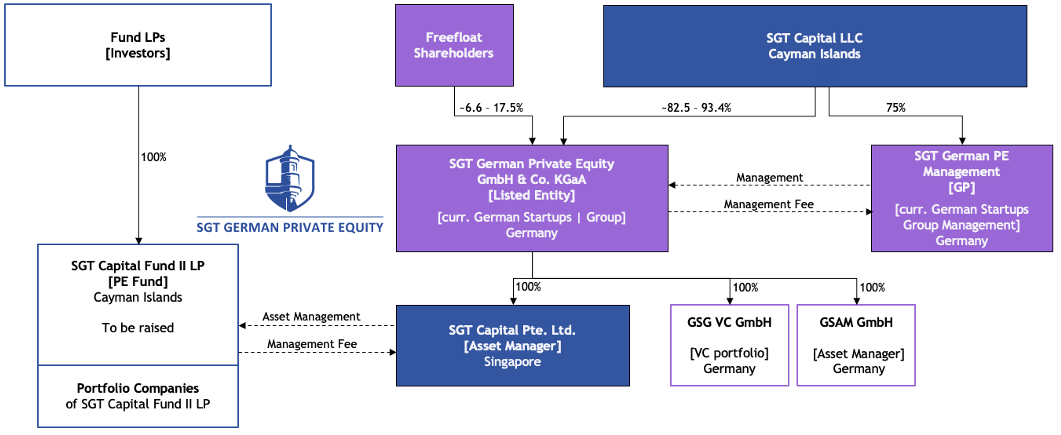

Insgesamt ergibt sich die folgende Struktur (Spannen der Beteiligungsquoten abhängig von der Ausübbarkeit der geplanten Zwangswandelanleihe):

Das fünfköpfige Management-Team der 2019 gegründeten SGT Capital besteht aus der nahezu gesamten Führungsebene eines Vorläufer-Private Equity-Unternehmens, das ab dem Jahr 2015 innerhalb von zwei Jahren 1,2 Mrd. USD investiert hat und damit für ihre Zeichner mit Private Equity-Investments in Europa und den USA bis Anfang 2020 eine Bruttoperformance von 27,4% IRR p.a. erzielt und eine Rückzahlung in Höhe von 2,2x des eingesetzten Kapitals geliefert hat. Insgesamt hat das Führungsteam von SGT Capital mehr als 1,4 Mrd. USD an Gewinnen für seine Fonds-Investoren generiert. Für ihren neuen, branchenagnostischen Private Equity-Fonds „SGT Capital Fund II“ mit geografischem Fokus auf Europa und Nordamerika und Laufzeit von zehn Jahren, strebt SGT ein Fundraising-Zielvolumen von 1 bis 3,5 Mrd. USD an. Das Management Team verfügt über langjährige Führungserfahrungen bei namhaften Adressen – globalen Private Equity-Häusern, Managementberatungen und Investmentbanken. Die fusionierte Gesellschaft erwartet mittel- und langfristig ein weiteres Wachstum ihrer Assets under Management (AuM), über die genannten Anfangsszenarien hinaus.

Nachdem unsere Adhoc-Mitteilung der GSG zur Fusion am 15. Juli 2020 erschienen war und die GSG-Führungsmannschaft folglich erstmals seit Monaten wieder GSG-Aktiengeschäfte tätigen durfte, habe ich am 16. Juli 20 weitere 50.000 GSG-Aktien über die Börse erworben. Der GSG-Aktienkurs stieg erstmals seit langem wieder auf über 2,00 EUR und hat sich seither auch ganz gut gehalten.

Ich bleibe langfristig als Geschäftsführer und Gesellschafter der Komplementärin an Bord und werde voraussichtlich die CFO-Rolle übernehmen. Daneben wurde ich in den Partnerkreis der SGT Capital LLC eingeladen, dem neben mir ein Amerikaner, eine Australierin und drei Deutsche angehören. Letztere haben zuvor von London aus gearbeitet haben und teilen nun das Frankfurter Büro mit mir und dem GSG-Team. Im Rahmen der Transaktion erwerbe ich mittelbar weitere GSG-Aktien und werde meinen bisherigen, mittelbaren prozentualen Anteil an der Gesellschaft nicht nur halten, sondern auf über 10% erhöhen.

Die Marktkapitalisierung der GSG wird sich aufgrund der Erhöhung der Anzahl ausstehender Aktien auf gut 60 Mio. Aktien rechnerisch auf über 100 Mio. EUR vervielfachen. Aufgrund dieses Sachverhalts dürfte sich die Handelsliquidität der GSG-Aktie gegenüber der Vergangenheit deutlich erhöhen.

Die laufende Fusionstransaktion sollte in den nächsten Wochen durch Handelsregistereintragung der Sach-Kapitalerhöhung abgeschlossen werden. SGT hat den Geschäftsbetrieb in der neuen Struktur bereits im Frühjahr aufgenommen und arbeitet intensiv an den ersten Private Equity-Transaktionen für ihre Investoren, mit denen somit schon bald zu rechnen ist. Im Zuge dessen sollen auch weitere Kapitalzusagen von Investoren fixiert werden.

Bzgl. unserer Minderheitsbeteiligungen stellen wir bis auf Weiteres die Gewinnrealisierung durch Anteilsverkäufe aus dem Minderheitenportfolio in den Vordergrund. Unsere Veräußerungserlöse können wir wie bisher auch für Aktienrückkäufe nutzen, nachdem wir unsere Finanzverbindlichkeiten in 2019 und in 2020 ganz überwiegend getilgt haben.

Zu unseren verschiedenen Rechtsstreitigkeiten mit der von Murat Ünal geführten SoNeAn GmbH in Kronberg, der von Nikolas Samios geführten wiredworld GmbH und den beiden ehemaligen Geschäftsführern der inzwischen liquidierten MimoOn GmbH gibt es keine Neuigkeiten gegenüber den Ausführungen im Geschäftsbericht 2019.

Die Aktien der German Startups Group werden seit 11. November 2015 an der Frankfurter Wertpapierbörse gehandelt. Das gesamte Grundkapital von 10.854.000 Aktien der German Startups Group ist in den Handel im Qualitätssegment Scale der Deutschen Börse einbezogen.

Am 22. Juli 2020 haben wir ein weiteres öffentliches Aktienrückkaufangebot über bis zu 542.700 Aktien zu 2,00 EUR ausgesprochen, das zumindest noch bis zum 13. Oktober 2020, 12:00 Uhr (MESZ) läuft. Voraussetzung für das Rückkaufangebot war die Einziehung bereits vorhandener eigener Aktien im Volumen von 1.130.400 Stück. Das Grundkapital beläuft sich nach dem erfolgten Einzug auf 10.854.000 EUR, eingeteilt in 10.854.000 auf den Namen lautende Stückaktien mit rechnerischem Nennwert von je 1,00 EUR.

Wir danken unserem Team für die geleistete Mitarbeit und seinen Beitrag zum gemeinsamen Erfolg.

Berlin, im Oktober 2020

Das Management

German Startups Group GmbH & Co. KGaA

Christoph Gerlinger

CEO | Geschäftsführer

German Startups Group

Management GmbH